郭晨凯制图

国家卫生健康委员会等11部门近期印发的《关于进一步推进医养结合发展的指导意见》提出,稳步推进长期护理保险制度试点,适应失能老年人基本护理保障需求;鼓励商业保险将老年人预防保健、健康管理、康复、护理等纳入保障范围。

从2012年青岛率先自主试点,到2016年确定首批国家级试点城市,我国对于长期护理保险(下称“长护险”)的探索已有10年。业内人士表示,如今长护险再次迎来政策礼包,将推动长护险制度的建设。

湖南大学金融与统计学院精算学教授张琳表示,长护险经过多年发展,目前已取得一定成绩,但仍有一些问题亟待解决:行业标准需要规范,如统一失能评估标准;长护险机构提供的保险保障须出示详细的介绍清单,长护险和医保应有清晰边界。

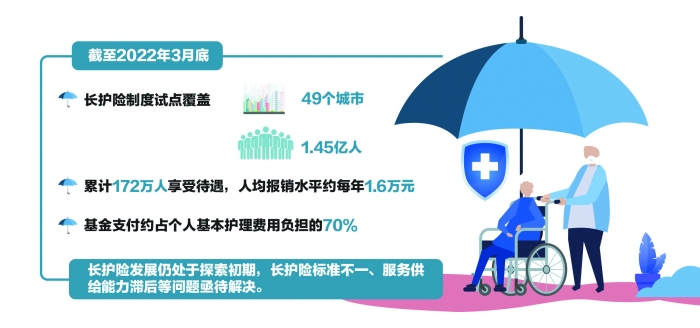

试点覆盖49个城市、1.45亿人

长护险主要为丧失日常生活能力、年老患病的失能老人提供护理保障和经济补偿。2012年,青岛率先开启长护险地方级自主试点;2016年,人力资源和社会保障部办公厅发布《关于开展长期护理保险制度试点的指导意见》,划定15个城市和2个重点联系省份为第一批国家级长护险试点;2020年,国家医疗保障局和财政部发布《关于扩大长期护理保险制度试点的指导意见》,新增14个城市为第二批国家级长护险试点。

国家医疗保障局最新公布的数据显示,截至2022年3月底,长护险制度试点覆盖49个城市、1.45亿人,累计172万人享受待遇,人均报销水平约每年1.6万元,基金支付约占个人基本护理费用负担的70%。

记者在采访中了解到,在长护险的经办过程中,政府主导政策方向,承保式委托商业保险公司经办和政府购买服务式委托商业保险公司经办是主要形式。政府主管部门重点负责当地长期护理保险政策的制定、资金筹集、各相关部门的沟通协调等工作,商业保险公司充分发挥其在运营管理、信息技术等方面的资源优势,具体负责业务受理、待遇结算支付等工作。

除了经办政府主导的长护险项目,保险公司也在进行商业长护险探索。目前,包括太保寿险、平安养老、太平养老、中国人寿、泰康养老在内的近20家保险机构已布局长护险业务。

泰康养老健康保险事业部副总经理冯鹏程表示,商业长护险在产品设计和精算基础方面尚在初级阶段。截至目前,在中国保险行业协会的人身险产品信息库能查询到323款商业护理保险产品。

标准不一、能力滞后等问题突出

我国长护险发展仍处于探索初期。业界普遍认为,长护险标准不一、服务供给能力滞后等问题亟待解决。

原保监会副主席周延礼表示,虽然我国陆续开展长护险试点,但由于没有制定统一的商业保险机构参与制度框架,各试点城市在保障范围、受益人群、保障水平、评估标准、筹资渠道、筹资标准、服务项目、经办管理等方面存在一定差异,制度公平性和持续性问题突出。

张琳称,政策对长护险制度的定位以保障基本生活照料为主、保障医疗护理为辅。但在实际试点中,一些地方存在“主次颠倒”的情况。因此,长护险保障范围缺乏全国统一标准,各试点地区护理项目内容差距较大,在全国层面没有建立具体清单,判定标准也不清晰,使得保障范围界定不一致。

“待遇支付标准方面,各地报销待遇不尽相同,居家护理每天支付额度高的有100元,低的只有20元;养老机构护理每天支付额度高的有105元,低的只有25元,政策实施效果有一定偏差。”张琳表示。

记者在调研中了解到,各机构护理服务供给能力建设也较为滞后。具体包括:二三级医院向养老机构提供医疗护理服务的内在动力不足;基层医疗机构面临服务收费标准不明确、薪酬分配制度改革不到位、药物目录过窄等制约,尚不能切实有效地提供护理服务。

加快建设符合国情的长护险制度

在制度建设、产品设计、模式探索等方面,长护险还有较长的路要走。

对外经济贸易大学保险学院副院长孙洁建议,进一步加强顶层设计,明确功能定位,加快建设符合国情的长护险制度。

孙洁认为,长护险应是社会保障制度框架中的一个独立险种,一方面应扩大保障覆盖面,坚持社会保险互助共济的原则,个人、单位和政府均应承担筹资责任,实现长护险城镇职工全覆盖;另一方面,建立独立、稳定和可持续的资金来源渠道,完善筹资机制与筹资渠道。

机构也应发挥更多作用。张琳认为,保险公司在经办长护险的过程中要积累数据和经验,基于老年人的护理需求尝试创新,丰富产品体系。保险公司还应做好长护险和基层医疗卫生体系的合作工作,提供初级医疗保健服务,帮助老年人预防大病。